El ratio de endeudamiento es uno de los indicadores financieros clave para evaluar la estructura económica de una empresa o unidad de negocio. Esta métrica permite conocer hasta qué punto una organización depende de financiación externa frente a los recursos propios aportados por sus socios o accionistas. En otras palabras, ofrece una visión precisa sobre el nivel de deuda de una empresa y su capacidad para hacer frente a sus obligaciones financieras.

Tanto inversores como entidades bancarias, proveedores y analistas utilizan este ratio como referencia para determinar la salud financiera de una compañía.

Índice de contenidos

¿Qué es el ratio de endeudamiento y para qué sirve?

El ratio de endeudamiento es un indicador financiero que mide la relación entre los recursos ajenos (deuda) y los recursos propios (patrimonio neto) dentro de una empresa. Su objetivo es determinar en qué medida una organización está financiada por terceros, y por tanto, cuánto depende del endeudamiento para mantener su operativa.

En términos contables, se parte de un principio fundamental: todo activo dentro de una empresa tiene su origen en una fuente de financiación, ya sea interna (aportaciones de socios, beneficios retenidos) o externa (préstamos, proveedores, acreedores). El ratio de endeudamiento permite cuantificar ese equilibrio o desequilibrio entre ambas fuentes.

Este indicador se utiliza ampliamente en análisis financieros porque permite evaluar la capacidad de una empresa para asumir nuevas deudas, su nivel de riesgo y su estabilidad económica. Además, actúa como una señal de advertencia para detectar posibles problemas de solvencia antes de que se materialicen.

A nivel operativo, conocer este ratio es esencial para la toma de decisiones estratégicas: inversiones, ampliaciones de capital, renegociaciones de deuda o acceso a financiación externa. Por esta razón, es habitual que tanto las entidades financieras como los propios administradores internos lo tengan en cuenta como parte del control de gestión.

Ratio de endeudamiento de una empresa: cómo entender tu salud financiera

En el contexto empresarial, el ratio de endeudamiento permite conocer con exactitud qué parte del pasivo total corresponde a financiación ajena. Su análisis no solo es útil para conocer el estado financiero actual de una organización, sino también para proyectar su evolución futura bajo diferentes escenarios de crecimiento o contracción.

Un ratio elevado implica que una proporción significativa de los recursos utilizados por la empresa para operar proviene de terceros: entidades bancarias, proveedores o acreedores. Este tipo de estructura puede ser viable siempre que los ingresos generados permitan cubrir los pagos derivados de esa deuda, y que exista un margen operativo suficiente para absorber variaciones del mercado.

Por su parte, un ratio bajo indica mayor autonomía financiera. Aunque esto puede interpretarse como una señal de estabilidad, también es posible que la empresa esté desaprovechando herramientas de apalancamiento que podrían potenciar su crecimiento de forma más acelerada.

Desde el punto de vista del análisis externo, los ratios de endeudamiento son una variable clave en estudios de riesgo financiero, especialmente cuando se realizan auditorías, valoraciones de empresa o procesos de due diligence. Este dato puede condicionar la obtención de financiación futura, la negociación de condiciones con proveedores estratégicos o incluso la valoración de una compañía en una operación de compra-venta.

¡Conoce en nuestro artículo las 10 mejores formas de financiar tu proyecto o idea de negocio!

Calcular el ratio de endeudamiento paso a paso

Saber cómo calcular el ratio de endeudamiento es fundamental para evaluar el equilibrio financiero de una empresa. Aunque existen diferentes fórmulas según el enfoque que se quiera aplicar, todas parten del análisis del balance contable, concretamente del pasivo y el patrimonio neto.

Este es el proceso que debes seguir paso a paso:

1. Identificar los componentes del balance

Para calcular el ratio de endeudamiento, es necesario recopilar tres datos clave del balance general:

- Pasivo exigible: conjunto de deudas u obligaciones con terceros, tanto a corto como a largo plazo.

- Patrimonio neto: recursos propios de la empresa, incluyendo capital social, reservas, beneficios no distribuidos, entre otros.

- Pasivo total: suma del pasivo exigible más el patrimonio neto (es decir, todo lo que financia los activos).

2. Elegir el tipo de ratio que se quiere calcular

Hay dos maneras principales de expresar este indicador:

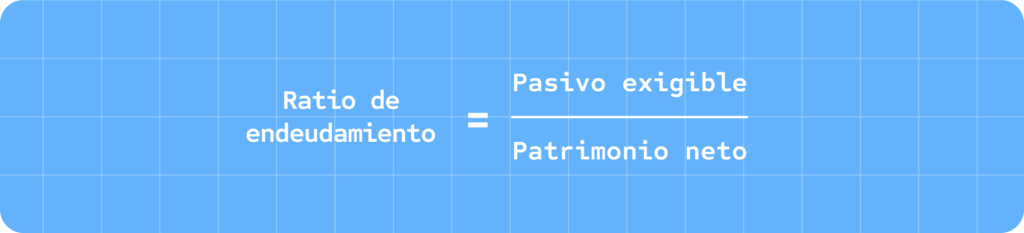

a) Ratio de endeudamiento sobre patrimonio neto:

Este enfoque permite analizar cuántos euros de deuda hay por cada euro de recursos propios.

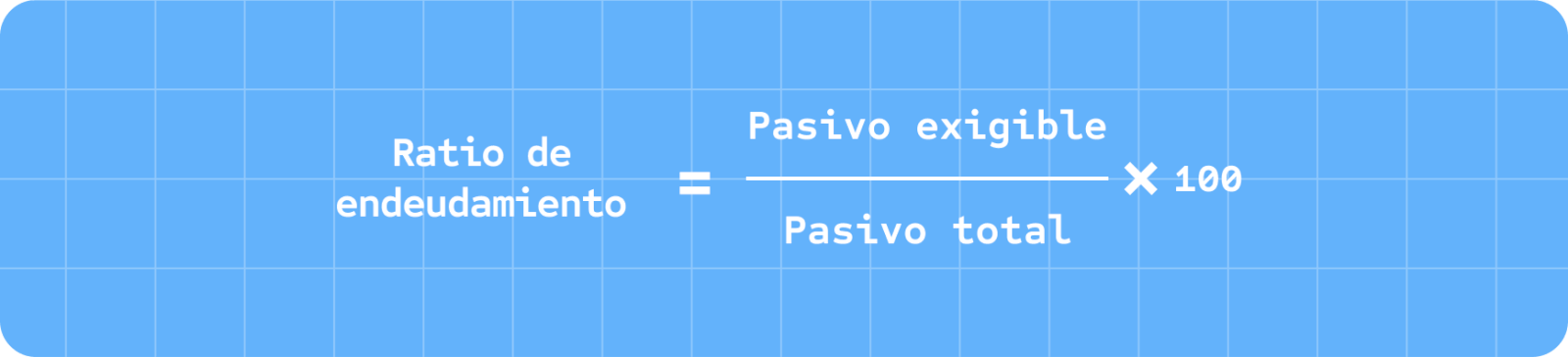

b) Ratio de endeudamiento sobre pasivo total (expresado en porcentaje):

En este caso, se obtiene el porcentaje del total de financiación que representa la deuda.

3. Interpretar el resultado según el contexto

No existe un valor único o ideal. En términos generales:

- Valores cercanos o superiores a 1 (o 100%) indican que la deuda supera o iguala al capital propio.

- Valores muy bajos pueden reflejar estabilidad, pero también baja expansión o poca eficiencia en el uso del capital externo.

Tabla resumen del ratio de endeudamiento con fórmula:

| Fórmula | Qué mide | Interpretación básica |

|---|---|---|

| Pasivo Exigible / Patrimonio Neto | Nivel de deuda respecto a capital propio | >1 indica mayor dependencia de deuda |

| Pasivo Exigible / Pasivo Total × 100 | Porcentaje del pasivo que es deuda | >50% indica peso alto de la deuda |

Ratio de endeudamiento: ejemplo práctico con cifras reales

Para comprender cómo se aplica el ratio de endeudamiento en un entorno real, vamos a plantear un ejemplo sencillo con datos extraídos de un balance general. El objetivo es ilustrar cómo se calculan las dos fórmulas principales y cómo interpretar los resultados.

Ejemplo 1: Empresa de servicios profesionales

Supongamos una empresa que presenta el siguiente balance simplificado:

- Activos totales: 45.000 €

- Pasivo exigible: 18.000 €

- Patrimonio neto: 27.000 €

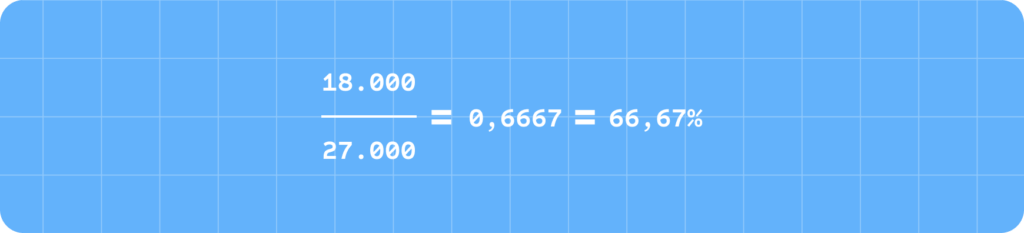

Cálculo del ratio de endeudamiento sobre patrimonio neto:

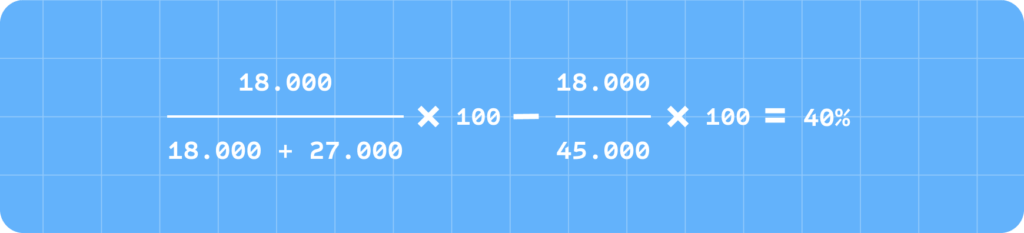

Cálculo del ratio de endeudamiento sobre pasivo total:

Ratio de endeudamiento e interpretación

Tener un ratio financiero cerca del 70% no significa que tu empresa esté cerca de la bancarrota ni tenerlo en el 20% que no debas preocuparte de las deudas. La interpretación del ratio de endeudamiento se debe realizar entre empresas del mismo sector nunca por individual.

Respecto al ejemplo mostrado en el apartado anterior, este escenario muestra una empresa con una estructura financiera bastante equilibrada. Un 40% del total de la financiación procede de deuda, mientras que el 60% corresponde a recursos propios. La proporción entre pasivo exigible y patrimonio neto (0,67) indica una exposición a deuda controlada, que no compromete la autonomía financiera.

En términos operativos, esta situación permite asumir financiación externa adicional sin deteriorar la solvencia, siempre que la rentabilidad generada por la actividad supere el coste de la deuda.

¿Cómo reducir el endeudamiento?

Cómo ya hemos explicado antes, un ratio de endeudamiento muy alto reduce la rentabilidad, lo que aleja a nuevos inversores que aporten patrimonio neto nuevo. Para evitar a esta situación se puede:

- Tener control de tesorería: tener líquido disponible en la empresa da seguridad y solvencia. Es uno de los mejores activos.

- Planificar financiaciones: ¿cuánto, cuando y para qué? Intenta que el objetivo sea para generar más activos en vez de para tapar más deuda.

- Mejorar: a veces sólo nos queda mirar hacia dentro de la empresa, ¿has optimizado los activos presentes en tu empresa o estrategia comercial? En estos casos, un programa de gestión puede serte de ayuda para optimizar tu situación.

¿Buscas el software ideal para simplificar tu facturación y ahorrar tiempo? No te pierdas nuestra selección de los mejores programas de facturación que harán que la facturación de tu negocio sea mucho más sencilla.

Cómo afecta el ratio de endeudamiento en una hipoteca

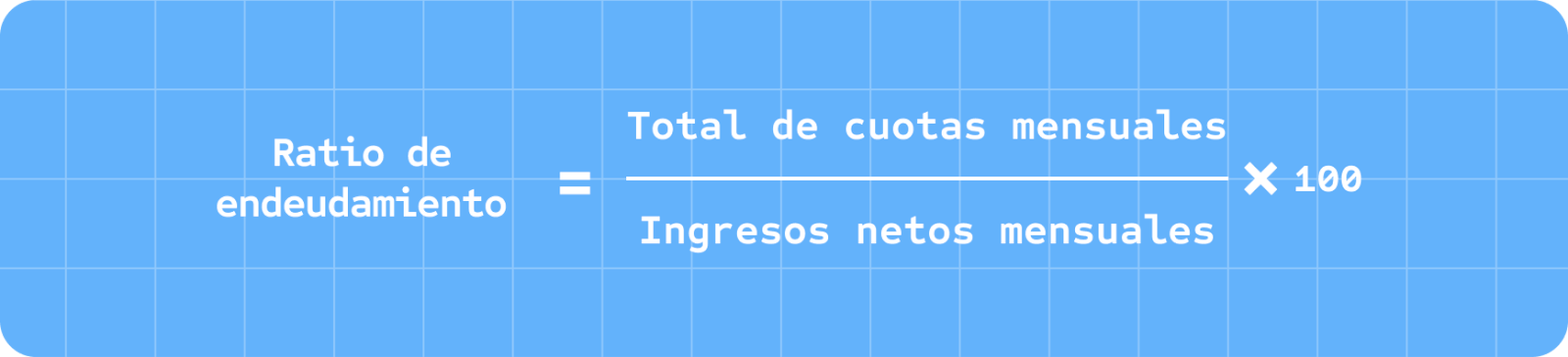

El ratio de endeudamiento permite calcular qué porcentaje de los ingresos mensuales de una persona se destina al pago de deudas, incluyendo la futura cuota hipotecaria.

Para calcularlo, se utiliza la siguiente fórmula:

El total de cuotas mensuales contempla no solo la posible hipoteca, sino también otros compromisos financieros vigentes: préstamos personales, pagos de tarjetas, leasing, entre otros.

Por ejemplo, si una persona tiene ingresos netos mensuales de 2.500 euros, una cuota hipotecaria estimada de 800 euros y otras cuotas mensuales por valor de 200 euros, el cálculo sería:

En este caso, el ratio de endeudamiento hipoteca se sitúa en el 40 %, el límite habitual considerado aceptable por la mayoría de bancos. Superar este umbral puede hacer que la entidad rechace la solicitud o exija condiciones más estrictas, como un mayor ahorro previo, avales adicionales o un menor porcentaje de financiación sobre el valor del inmueble.

De forma general, las entidades consideran saludable un ratio por debajo del 35 %. Si se encuentra entre el 35 % y el 40 %, se considera asumible pero con mayor análisis. Por encima del 40 %, el riesgo percibido aumenta, y las posibilidades de obtener una hipoteca con buenas condiciones se reducen.

Ratio de endeudamiento a largo plazo: cómo impacta en la estrategia financiera

El ratio de endeudamiento a largo plazo indica la proporción de deuda que una empresa debe devolver en un plazo superior a un año. Este indicador es esencial para evaluar la estructura financiera a medio y largo plazo y anticipar el nivel de compromiso que la organización mantiene con acreedores e instituciones financieras más allá del ejercicio corriente.

Ratio de endeudamiento a corto plazo: cómo evaluar los compromisos inmediatos

El ratio de endeudamiento a corto plazo muestra qué parte del pasivo de una empresa corresponde a deudas que vencen en el plazo de un año. Es un indicador clave para evaluar la presión financiera inmediata y la capacidad de la organización para atender sus compromisos sin poner en riesgo la operativa diaria.